RSI の概要

| 基本情報 | |

|---|---|

| 英語名 | RSI: Relative Strength Index |

| 日本語名 | 相対力指数 |

| 考案者 | J・ウェルズ・ワイルダー・ジュニア (J. Welles Wilder) |

| 考案年 | 1970年代 |

- モメンタム型オシレータ

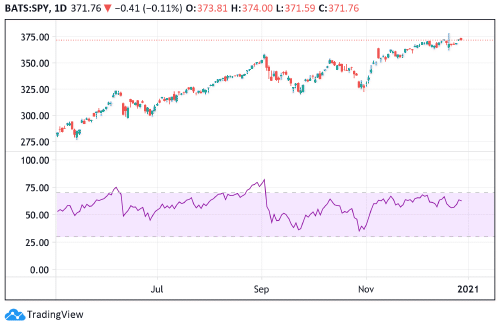

- RCI やストキャスティクスと同じ 逆張り指標 の代表格で、「買われ過ぎ」や「売られ過ぎ」 を知るための指数

- ある期間内(通常 14 日間)の価格の変化をベースに判断を行う

- RSI の値の範囲は、0%(めちゃ売られ過ぎ)~ 100%(めちゃ買われ過ぎ)になる

- RSI はトレンド発生中は機能しにくい

RSI の利用例

- RSI が 70% 以上で「買われ過ぎ」と判断して逆張りする

- RSI が 30% 以下で「売られ過ぎ」と判断して逆張りする

- RSI 50% を下から上に突き抜けたら「買いの勢いが強い」と判断して順張りする

- RSI 50% を上から下に突き抜けたら「売りの勢いが強い」と判断して順張りする

RSI の計算式

RSI は「平均上昇幅」と「平均下降幅」をもとに、下記の計算式で求められます。 ここでは、計算区間を一般的な 14 日とします。

$$ RSI = \frac{AvgGain}{AvgGain + AvgLoss} \times 100 $$

- \( AvgGain \) … 14 日間の平均上昇幅

- \( AvgLoss \) … 14 日間の平均下降幅

「上昇幅」というのは、前日の終値から、当日の終値がいくら上昇したかを示します。 逆に価格が下がっている場合は「下降幅」として扱いますが、いずれも絶対値(0 以上の値)で扱います。 つまり RSI は、一定期間内の日々の価格変化のうち、上昇の割合が何%であったか を計算しています。 14 日前からの終値の情報があれば計算できるので、とってもシンプルです。

上記の計算では平均値を使っていますが、次のように、上昇幅と下降幅の 合計 を使っても同じ結果になります(ただし、後述する「畳み込み」を使った計算を行う場合は、平均値の方を使う必要があります)。

$$ RSI = \frac{SumGain}{SumGain + SumLoss} \times 100 $$

- \( SumGain \) … 14 日間の上昇幅の合計

- \( SumLoss \) … 14 日間の下降幅の合計

価格が 14 日間ずっと上昇している場合は、分母と分子が等しくなるので RSI は 100 になります。 逆に、14 日間ずっと下降している場合は、分子が 0 になるので RSI も 0 になります。 14 日間の平均上昇幅と平均下降幅が等しい場合は、RSI は中間値の 50 になります。

滅多にありませんが、価格がずっと変化しなかった場合は、上昇幅と下降幅の合計値が 0 になって 0 除算が発生してしまうので、そのような場合 (\( SumGain + SumLoss = 0 \)) は、RSI を無条件で 50 とする必要があります。

資料によっては次のような計算式が掲載されていたりしますが、この式は上記の計算式を変換したもので意味は同じです。 なぜこんな複雑な形で示しているのかは分かりませんが、上記のシンプルな計算式の方を使えばよいと思います。

$$ RSI = 100 - \frac{100}{1 + \frac{SumGain}{SumLoss}} $$

畳み込みによる平滑化

一般的に、平均上昇幅 (AvgGain) と平均下降幅 (AvgLoss) を求めるときは、次のように計算していくことで平滑化を行います(いわゆる EMA の計算です)。

- 初回は単純に 14 日間の平均上昇幅と平均下降幅を計算する(15 日目から求められる)

- AvgGain = 14日間の上昇幅の合計 / 14

- AvgLoss = 14日間の下降幅の合計 / 14

- 残りは前回の計算結果を使って計算していく

- AvgGain = (前日までの AvgGain x 13 + その日の上昇幅) / 14

- AvgLoss = (前日までの AvgLoss x 13 + その日の下降幅) / 14

後続の計算方法では、もっとも古い上昇幅や下降幅を削除するという作業を省いて、単純に前日における平均上昇幅が過去 13 日間にわたって続いていたとみなして計算しています。 この計算方法には平滑化の効果があり、計算期間が長いほどその影響度は上がります。

計算期間のデフォルト設定

| 日足 | 週足 | 月足 | |

|---|---|---|---|

| 楽天(マーケットスピード) | 9日 | 9週 | 9月 |

| SBI(HYPER 株) | 14日 | 14週 | 14月 |

RSI の提唱者であるワイルダー氏は、RSI の計算区間として 14日 を使うことを勧めています。

経験上、相場のサイクルは 7 日の倍数で、28 日であることが多い。 RSI は半周期で見るのが適しているので、固定の 14 日とした。

なぜ「半周期」で見るのが適しているのかはよく分かりません。。。

『高勝率システムの考え方と作り方と検証』 では、短期のETFトレードでは計算区間は短くした方が有効 と述べられています。